Nuovi scenari per il mondo dei pagamenti digitali (ITA)

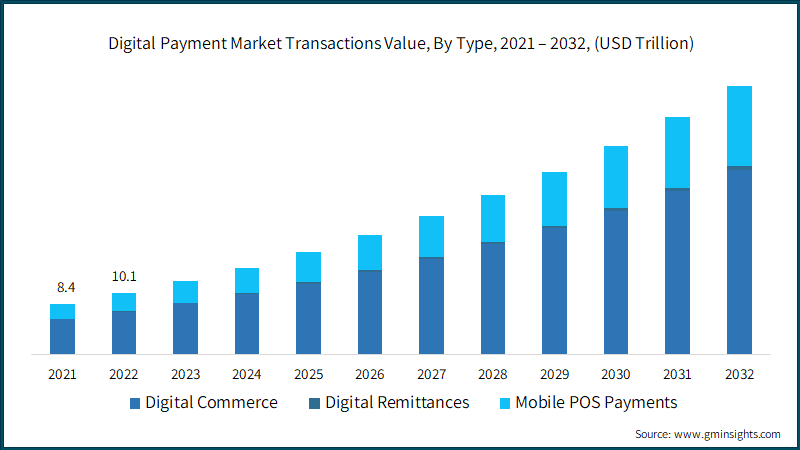

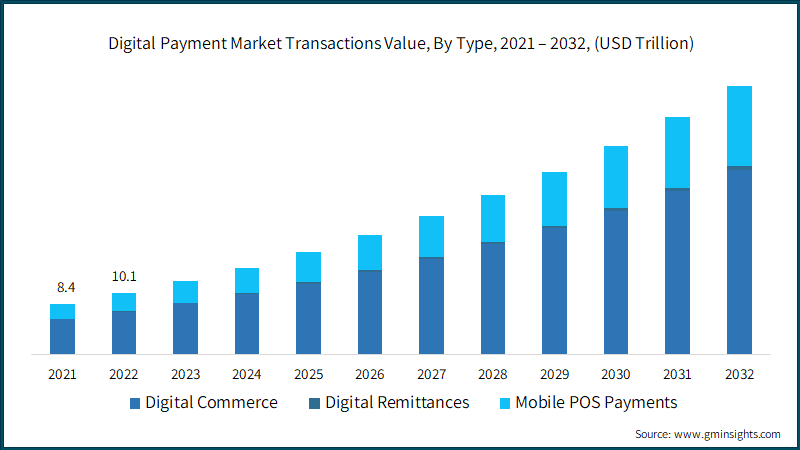

Nel 1950, a New York, The Diners' Club emise la prima carta della storia. Nel 1994, una società chiamata First Virtual Holdings creò il primo sistema di pagamento online. Oggi, a 30 anni da quest'ultimo avvenimento, il mercato dei pagamenti digitali ha raggiunto una dimensione senza precedenti. È stato valutato a 8,4 trilioni di dollari e si prevede che registrerà un CAGR del 16,5% tra il 2023 e il 2032, fonte Global Market Insight.

L’ulteriore espansione prevista nei prossimi 8 anni sarà guidata da diversi fattori tra cui l’adozione sempre più pervasiva dei dispositivi mobili, che forniscono le fondamenta per costruire piattaforme di pagamento digitale. Lo spostamento del comportamento dei consumatori verso le transazioni digitali e la crescita dei mercati emergenti giocheranno un ruolo significativo nell'alimentare la domanda di servizi finanziari, questo in parte si è già visto con l'aumento del commercio elettronico e dei pagamenti contactless.

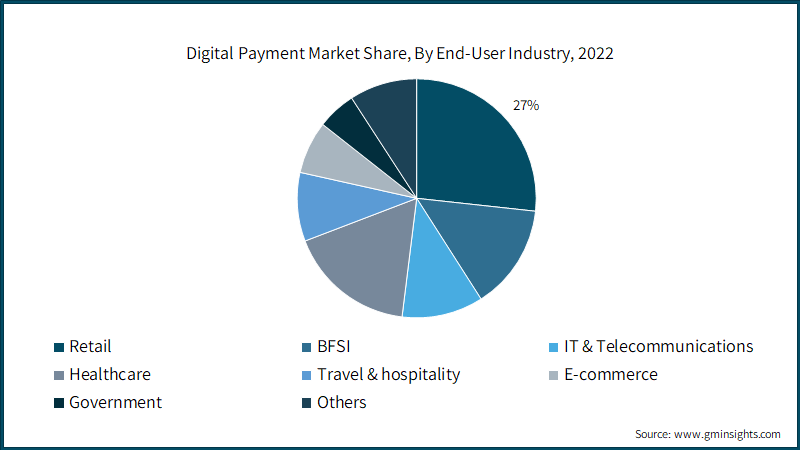

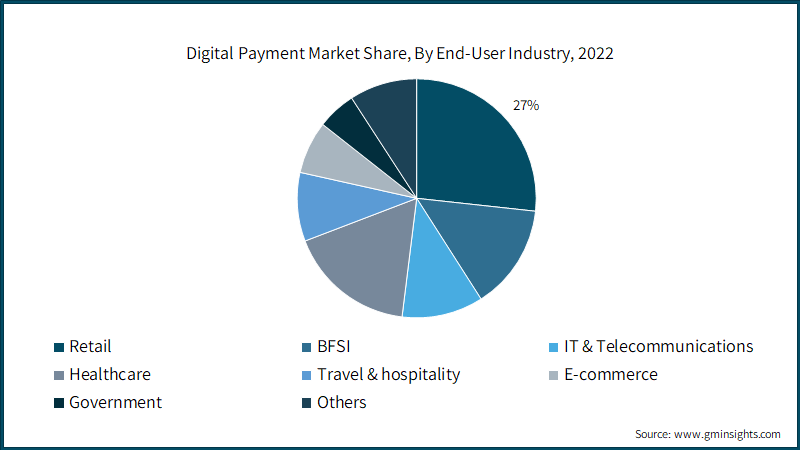

Analizziamo per un secondo il mondo Retail. Nel 2022, rappresentava il 27% della quota di mercato dei pagamenti digitali, i metodi di pagamento digitali forniscono agli acquirenti un modo semplice ed efficiente per effettuare acquisti, riducendo la dipendenza dalle transazioni in contanti o con carta. L'ampia diffusione degli smartphone e delle applicazioni mobili ha reso facile per i consumatori utilizzare portafogli digitali o app di mobile banking, consentendo esperienze di acquisto online e in negozio senza problemi.

Analizziamo per un secondo il mondo Retail. Nel 2022, rappresentava il 27% della quota di mercato dei pagamenti digitali, i metodi di pagamento digitali forniscono agli acquirenti un modo semplice ed efficiente per effettuare acquisti, riducendo la dipendenza dalle transazioni in contanti o con carta. L'ampia diffusione degli smartphone e delle applicazioni mobili ha reso facile per i consumatori utilizzare portafogli digitali o app di mobile banking, consentendo esperienze di acquisto online e in negozio senza problemi.

In un contesto dove i wallet sono sempre più diffusi, l’euro digitale potrebbe essere lanciato a breve, l'evoluzione tecnologica ha colpito anche il tradizionale terminale di punto vendita (POS), trasformandolo radicalmente. Il principale strumento elettronico per l'incasso diventa parte integrante di un ambiente che offre una vasta gamma di servizi a supporto dei commercianti e delle imprese.

Le esigenze manifestate dagli esercenti hanno spinto l'industria dell'acquiring a sviluppare soluzioni omnichannel, flessibili e aperte ai Servizi a Valore Aggiunto (VAS), che possono essere facilmente integrate con i sistemi fiscali dei professionisti o dei commercianti senza richiedere investimenti aggiuntivi in hardware specifici.

Le opportunità che nascono dai VAS rendono questo settore molto competitivo, in Europa le quote di mercato sono spartite da diversi attori, primo tra tutti Nexi, seguita da Worldline e Worldpay. Le principali aziende di quest’industria lavorano per fornire alle imprese gli strumenti per creare dei percorsi seamless nella journey del cliente, indipendentemente dal mercato, dal canale di vendita o dal verticale aziendale. Un esempio è dato dalla partnership tra Ayden e Klarna, dove Adyen potrà sfruttare la suite di Klarna, comprese le opzioni Buy Now Pay Later.

Un’ulteriore spinta alla trasformazione digitale del mondo acquiring è data dall'espansione di realtà come Amazon Go e Shopify capaci di offrire nuove esperienze e dimostrando la continua convergenza tra tecnologia e finanza. Sarà la collaborazione tra fornitori di tecnologia, commercianti e banche a guidare ulteriormente questa trasformazione nel panorama dei pagamenti ed è destinata a portare a progressi ancora più rivoluzionari nei settori dell’e-commerce e dei pagamenti.

In un contesto dove i wallet sono sempre più diffusi, l’euro digitale potrebbe essere lanciato a breve, l'evoluzione tecnologica ha colpito anche il tradizionale terminale di punto vendita (POS), trasformandolo radicalmente. Il principale strumento elettronico per l'incasso diventa parte integrante di un ambiente che offre una vasta gamma di servizi a supporto dei commercianti e delle imprese.

Le esigenze manifestate dagli esercenti hanno spinto l'industria dell'acquiring a sviluppare soluzioni omnichannel, flessibili e aperte ai Servizi a Valore Aggiunto (VAS), che possono essere facilmente integrate con i sistemi fiscali dei professionisti o dei commercianti senza richiedere investimenti aggiuntivi in hardware specifici.

Le opportunità che nascono dai VAS rendono questo settore molto competitivo, in Europa le quote di mercato sono spartite da diversi attori, primo tra tutti Nexi, seguita da Worldline e Worldpay. Le principali aziende di quest’industria lavorano per fornire alle imprese gli strumenti per creare dei percorsi seamless nella journey del cliente, indipendentemente dal mercato, dal canale di vendita o dal verticale aziendale. Un esempio è dato dalla partnership tra Ayden e Klarna, dove Adyen potrà sfruttare la suite di Klarna, comprese le opzioni Buy Now Pay Later.

Un’ulteriore spinta alla trasformazione digitale del mondo acquiring è data dall'espansione di realtà come Amazon Go e Shopify capaci di offrire nuove esperienze e dimostrando la continua convergenza tra tecnologia e finanza. Sarà la collaborazione tra fornitori di tecnologia, commercianti e banche a guidare ulteriormente questa trasformazione nel panorama dei pagamenti ed è destinata a portare a progressi ancora più rivoluzionari nei settori dell’e-commerce e dei pagamenti.

Analizziamo per un secondo il mondo Retail. Nel 2022, rappresentava il 27% della quota di mercato dei pagamenti digitali, i metodi di pagamento digitali forniscono agli acquirenti un modo semplice ed efficiente per effettuare acquisti, riducendo la dipendenza dalle transazioni in contanti o con carta. L'ampia diffusione degli smartphone e delle applicazioni mobili ha reso facile per i consumatori utilizzare portafogli digitali o app di mobile banking, consentendo esperienze di acquisto online e in negozio senza problemi.

Analizziamo per un secondo il mondo Retail. Nel 2022, rappresentava il 27% della quota di mercato dei pagamenti digitali, i metodi di pagamento digitali forniscono agli acquirenti un modo semplice ed efficiente per effettuare acquisti, riducendo la dipendenza dalle transazioni in contanti o con carta. L'ampia diffusione degli smartphone e delle applicazioni mobili ha reso facile per i consumatori utilizzare portafogli digitali o app di mobile banking, consentendo esperienze di acquisto online e in negozio senza problemi.

Entrano in gioco i digital Wallet

La diffusione dei portafogli digitali è strettamente legata alla rapida espansione del commercio mobile, con quasi il 90% degli utenti di smartphone che inviano o ricevono denaro tramite peer-to-peer (P2P) o app mobili. L'adozione dei portafogli digitali non è più limitata ai giovani: il boom dell'e-commerce, accentuato durante la pandemia globale, ha ulteriormente favorito l'uso di tali strumenti, specialmente tra i consumatori più anziani e coloro che solitamente non cambiano abitudini facilmente. Il percorso è stato segnato, ora è improbabile auspicare un ritorno al passato. La facilità d'uso e l'accessibilità rappresentano chiari vantaggi in qualsiasi esperienza digitale; inoltre, l'aspetto sociale dei pagamenti digitali diventa sempre più rilevante. Ad esempio, gli utenti di Venmo negli Stati Uniti integrano emoji e messaggi di gruppo nei loro pagamenti tra amici, mentre diversi portafogli consentono la suddivisione delle spese di intrattenimento e semplificano i pagamenti relativi all'ospitalità. I wallet hanno assunto una nuova identità oltre quella di semplici strumenti di archiviazione e utilizzo delle carte. Ad esempio, Google Pay, lanciato nel 2015 come portafoglio digitale, si è trasformato in un'app lifestyle adottando un approccio incrementale. Inizialmente, ha permesso l'aggiunta di carte fedeltà, successivamente sono state incluse le carte d'imbarco e ora si stanno considerando investimenti che pongono al centro il benessere finanziario degli utenti. Questa evoluzione offre ai clienti una gamma più ampia di strumenti e dati per gestire il proprio denaro in modo più efficace.Anche l’euro diventa digitale

Gli strumenti raccontati fino ad ora hanno ridotto notevolmente l’uso del contante. Seguendo questa scia la Commissione europea vuole proporre l’euro digitale, una versione virtuale della valuta emessa dalla Banca Centrale Europea. L’euro digitale potrebbe sostenere l’inclusione finanziaria per le persone senza conti bancari o altri gruppi sociali vulnerabili che fanno molto affidamento sul contante, il che può metterli a rischio con scambi di denaro non tracciati. L’euro digitale offre a tutti un’opzione digitale per pagare – da utilizzare anche in assenza di un conto bancario. Nel settore retail ulteriori vantaggi potrebbero includere la possibilità di transazioni veloci ed efficienti in termini di costi, nonché transazioni gratuite in tempo reale. L’utilizzo di questa valuta potrebbe esprimere il pieno potenziale anche nel campo dei pagamenti B2B, offrendo una soluzione in più nella tracciabilità della filiera produttiva.Il mondo dell’acquiring è in fermento

In un contesto dove i wallet sono sempre più diffusi, l’euro digitale potrebbe essere lanciato a breve, l'evoluzione tecnologica ha colpito anche il tradizionale terminale di punto vendita (POS), trasformandolo radicalmente. Il principale strumento elettronico per l'incasso diventa parte integrante di un ambiente che offre una vasta gamma di servizi a supporto dei commercianti e delle imprese.

Le esigenze manifestate dagli esercenti hanno spinto l'industria dell'acquiring a sviluppare soluzioni omnichannel, flessibili e aperte ai Servizi a Valore Aggiunto (VAS), che possono essere facilmente integrate con i sistemi fiscali dei professionisti o dei commercianti senza richiedere investimenti aggiuntivi in hardware specifici.

Le opportunità che nascono dai VAS rendono questo settore molto competitivo, in Europa le quote di mercato sono spartite da diversi attori, primo tra tutti Nexi, seguita da Worldline e Worldpay. Le principali aziende di quest’industria lavorano per fornire alle imprese gli strumenti per creare dei percorsi seamless nella journey del cliente, indipendentemente dal mercato, dal canale di vendita o dal verticale aziendale. Un esempio è dato dalla partnership tra Ayden e Klarna, dove Adyen potrà sfruttare la suite di Klarna, comprese le opzioni Buy Now Pay Later.

Un’ulteriore spinta alla trasformazione digitale del mondo acquiring è data dall'espansione di realtà come Amazon Go e Shopify capaci di offrire nuove esperienze e dimostrando la continua convergenza tra tecnologia e finanza. Sarà la collaborazione tra fornitori di tecnologia, commercianti e banche a guidare ulteriormente questa trasformazione nel panorama dei pagamenti ed è destinata a portare a progressi ancora più rivoluzionari nei settori dell’e-commerce e dei pagamenti.

In un contesto dove i wallet sono sempre più diffusi, l’euro digitale potrebbe essere lanciato a breve, l'evoluzione tecnologica ha colpito anche il tradizionale terminale di punto vendita (POS), trasformandolo radicalmente. Il principale strumento elettronico per l'incasso diventa parte integrante di un ambiente che offre una vasta gamma di servizi a supporto dei commercianti e delle imprese.

Le esigenze manifestate dagli esercenti hanno spinto l'industria dell'acquiring a sviluppare soluzioni omnichannel, flessibili e aperte ai Servizi a Valore Aggiunto (VAS), che possono essere facilmente integrate con i sistemi fiscali dei professionisti o dei commercianti senza richiedere investimenti aggiuntivi in hardware specifici.

Le opportunità che nascono dai VAS rendono questo settore molto competitivo, in Europa le quote di mercato sono spartite da diversi attori, primo tra tutti Nexi, seguita da Worldline e Worldpay. Le principali aziende di quest’industria lavorano per fornire alle imprese gli strumenti per creare dei percorsi seamless nella journey del cliente, indipendentemente dal mercato, dal canale di vendita o dal verticale aziendale. Un esempio è dato dalla partnership tra Ayden e Klarna, dove Adyen potrà sfruttare la suite di Klarna, comprese le opzioni Buy Now Pay Later.

Un’ulteriore spinta alla trasformazione digitale del mondo acquiring è data dall'espansione di realtà come Amazon Go e Shopify capaci di offrire nuove esperienze e dimostrando la continua convergenza tra tecnologia e finanza. Sarà la collaborazione tra fornitori di tecnologia, commercianti e banche a guidare ulteriormente questa trasformazione nel panorama dei pagamenti ed è destinata a portare a progressi ancora più rivoluzionari nei settori dell’e-commerce e dei pagamenti.

Il futuro dell’acquiring passa dalla Loyalty e dai Servizi a Valore Aggiunto

Le PMI sono altamente motivate a investire in strumenti e servizi che generano un maggiore coinvolgimento dei clienti o un aumento delle entrate. I servizi a valore aggiunto e la loyalty sono strumenti necessari per competere nel mercato odierno, con i commercianti che si aspettano questi servizi oltre all'acquisizione e all'elaborazione delle transazioni di base.- Il caso SumUp — SumUp ha lanciato un’app che funziona come un digital wallet e permette ai consumatori di abilitare una Mastercard virtuale gratuita, di effettuare scambi di denaro con gli amici e di fare shopping in modo economico e rapido. L’app SumUp Pay integra un programma di fidelizzazione integrato che consente agli utenti di effettuare la raccolta punti per ogni euro di spesa mediante la propria carta virtuale. Le piccole attività ne traggono vantaggio dal punto di vista del marketing, di incrementi delle vendite e di fidelizzazione, con la possibilità di intrecciare relazioni più stabili con i clienti.

- Il caso Agora per il mercato peruviano — Agora è un'app di mobile banking che consente a oltre 500.000 persone di controllare le proprie finanze personali. Circa il 60% dei peruviani non dispone di servizi bancari, il che rende le transazioni sicure e senza contanti un importante progresso nella libertà finanziaria. Il semplice portafoglio mobile di Agora necessitava di una soluzione promozionale pronta all'uso che fosse solida, sicura e in grado di connettersi a tutte le diverse versioni dei sistemi di pagamento POS che gli utenti potevano utilizzare nei negozi, per questo hanno deciso di integrare l’API di fidelizzazione e promozione di Talon.One.

Un ecosistema attorno al pagamento

Abbiamo analizzato le dimensionalità e le prospettive che vedranno coinvolto il settore dei pagamenti nei prossimi anni, il principale punto d’attenzione che emerge dai dati raccolti e dai casi studio raccontati all’interno dell’articolo è la trasformazione, già in atto, del concetto di pagamento. Oggi sia l’utilizzatore di sistemi di pagamento che gli esercenti vogliono qualcosa in più dai propri strumenti di pagamento, che sia attraverso il BNPL oppure grazie a strumenti di loyalty misurabili.Ready for more?

Leggi tutte le nostre ricerche nella sezione Research del nostro sito----

Bibliografia

- https://www.pagamentidigitali.it/news/sumup-pay-il-digital-wallet-con-il-programma-di-fidelizzazione-integrato/

- https://www.euronews.com/business/2023/07/05/do-we-need-the-digital-euro?_hsenc=p2ANqtz-_mO73cxBYkMMznyMwCnX05_jtBirMgPdu_SiqZ5ViCzHRSYzgOv2Vwv_7-teoKbySd3HvT

- https://business.bofa.com/en-us/content/digital-wallets-adoption-digital-payments-strategy.html

- https://www.talon.one/customers/agora-scale-promotions-for-their-fast-growing-user-base

- https://www.money.it/digital-wallet-crescita-bnpl?utm_source=hs_email&utm_medium=email&_hsenc=p2ANqtz-_mO73cxBYkMMznyMwCnX05_jtBirMgPdu_SiqZ5ViCzHRSYzgOv2Vwv_7-teoKbySd3HvT

- https://www.teamsystem.com/magazine/fintech/evoluzione-dei-servizi-di-incasso-presso-il-punto-vendita/

Altri articoli

Le nostre guides