Verso un nuovo modello di banca virtuale (ITA)

“Stiamo assistendo alla distruzione creativa dei servizi finanziari, che si riorganizzano intorno al consumatore. Chi riesce a farlo nel modo più rilevante ed entusiasmante utilizzando dati e tecnologia digitale, è destinato a vincere!” — Arvind Sankaran — Asian Development Bank (ADB)

Negli ultimi anni, il settore bancario globale ha subito una profonda trasformazione. Questo ha portato gli operatori finanziari a concentrarsi sempre più su soluzioni innovative e su nuovi approcci al cliente, integrando l’innovazione tecnologica e utilizzando strumenti all’avanguardia. Il processo verso un mondo digitalizzato è ormai irreversibile e influenza, seppur in modo diverso, tutti i settori e le sfere della vita sociale.

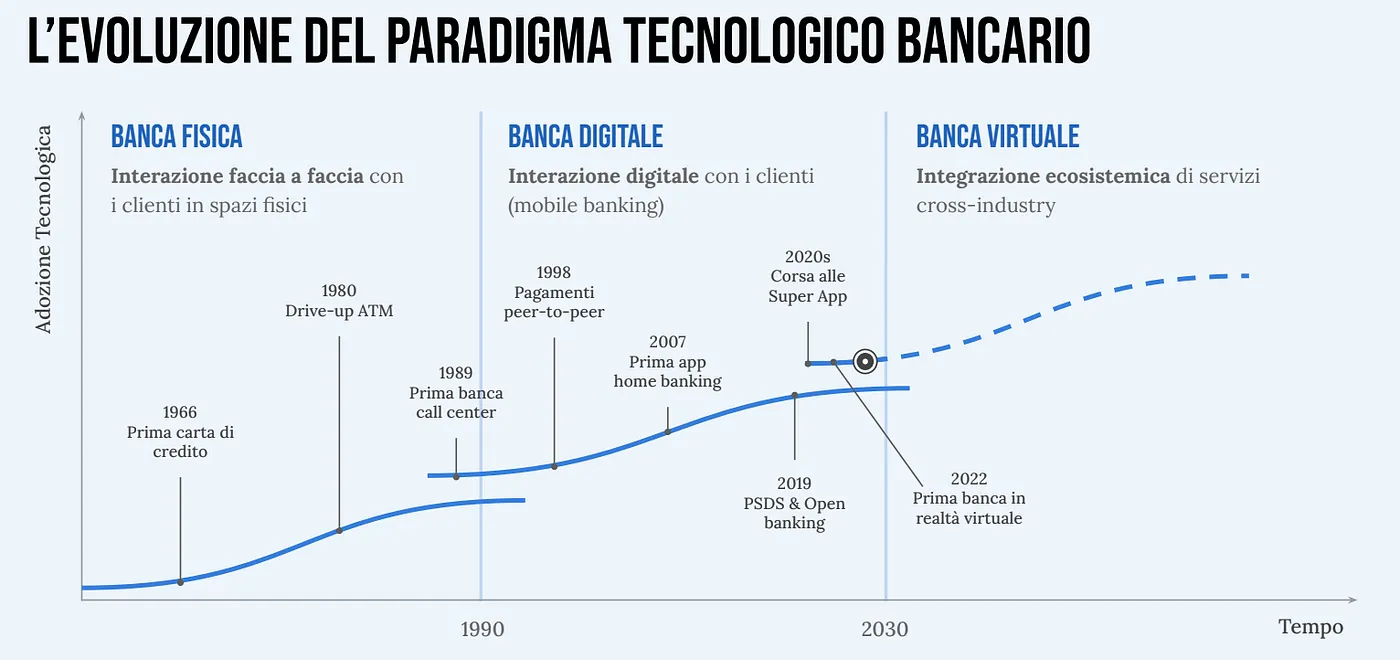

L’Evoluzione del paradigma tecnologico bancario, che in un primo momento ha portato alla trasformazione della banca da servizio fisico a servizio digitale, ora si sta evolvendo in qualcosa di nuovo: la banca virtuale.

La banca come compagno di vita

Il mercato finanziario si sta muovendo verso modelli di business focalizzati su lifestyle, tecnologia e data economy. Non a caso questi trend vengono perseguiti da neo-banche e colossi big tech che mirano a sottrarre quote di mercato agli istituti di credito tradizionali e alle banche locali, stringendo partnership strategiche e offrendo servizi in continua evoluzione con costi competitivi e time to market più rapidi.

Gli istituti di credito tradizionali, minacciati da questa rapida crescita del settore Fintech, devono capire quale strategia adottare per evolversi e rinnovarsi restando al passo col mercato. In tale contesto, le istituzioni finanziarie stanno aggiornando i propri modelli di business cercando di superare le legacy IT e organizzative del passato per rispondere alle nuove abitudini di consumo ed aspettative delle generazioni Y e Z.

Oggi, gli utenti sottoscrivono numerosi servizi con provider differenti, ricadendo spesso nella frustrazione di una customer journey frammentata. Questo scenario premia le nuove soluzioni bancarie friction-less, in grado di integrare in un unico sistema servizi finanziari e non, proponendosi come life companion.

Nascono nuovi trend

Intorno al 1990 il settore bancario era sull’orlo dell’era digitale. Internet stava iniziando a rivelare il suo potenziale e la maggior parte dei banchieri aveva la forte sensazione che una trasformazione di vasta portata fosse in arrivo. A circa 35 anni di distanza da quel momento ci troviamo nuovamente davanti ad un grande cambiamento, esaminiamo i principali trend che influenzeranno il settore nei prossimi anni.

Supermercato finanziario

Secondo Osservatorio Qonto, nel 2022, l’87% della popolazione italiana utilizzava regolarmente almeno un’app per pagamenti, operazioni bancarie, prestiti o altre attività finanziarie nella propria vita personale o professionale. Da qui nasce l’idea di un supermercato finanziario che si fonda sulla volontà di servire in modo olistico le esigenze di un cliente, abilitando opportunità di cross-selling e una maggiore loyalty.

Da monolite a piattaforma

Gli applicativi bancari legacy hanno in comune un’architettura software obsoleta definita “monolitica”, ovvero composta da un unico blocco operativo centralizzato che si occupa della gestione di tutte le funzioni. Grazie al nuovo approccio a piattaforma basato sul cloud e sull’integrazione di microservizi tramite API, i player Fintech sono in grado di abbattere i costi di sviluppo e manutenzione, nonché ridurre considerevolmente il time-to-market dei loro prodotti.

AI / machine learning

Sfruttare le potenzialità dell’intelligenza artificiale permette di proteggere meglio i clienti e di automatizzare, accelerare e migliorare la qualità del processo decisionale riducendo anche i costi per le frodi che possono avvenire con carte e riciclaggio di denaro.

La corsa alle super app

Il modello delle Super App nasce in Asia, dove l’integrazione di servizi bancari in applicazioni non bancarie come Alipay e WeChat Pay, ha permesso in breve tempo ad un vasto pubblico non-bancarizzato o sotto-bancarizzato di accedere per la prima volta a servizi finanziari.

Cosa aspettarci dalla banca di domani

La banca di domani è integrata in ogni aspetto della vita del cliente per favorire decisioni proattive volte a migliorare l’efficacia delle attività quotidiane e quindi la qualità della vita. I provider assumono un ruolo di aggregatore e forniscono un’ampia gamma di prodotti e servizi finanziari, friction-less banking ed esperienze cliente per la differenziazione competitiva. Questi supermercati finanziari possono includere servizi bancari e non bancari per rafforzare l’engagement dei clienti. Alcuni offrono servizi finanziari unici, mentre altri funzionano come aggregatori di servizi lifestyle, tra cui intrattenimento, viaggi e shopping.

*Questo articolo è un estratto del nostro documento di ricerca su “Il futuro dei servizi finanziari”, richiedi il documento completo qui: https://enhancers.it/guide/il-futuro-dei-servizi-finanziari/

Le nostre guides